Unijna dyrektywa PSD2 regulująca nowe usługi ma zwiększyć konkurencję na rynku płatniczym, na czym powinni skorzystać konsumenci. Co oni sami o tym myślą?

Skłonność do skorzystania z fintechów

Dyrektywa PSD2 wprowadza, obok banków, instytucji płatniczych, operatorów płatności, nowe instytucje płatnicze określane jako TPP (Third Party Providers), które będą mogły świadczyć dwa typy nowych usług: dostarczania zagregowanej informacji o stanie rachunków bankowych (AIS) oraz realizacja płatności z wykorzystaniem rachunku bankowego klienta w jego imieniu (PIS).

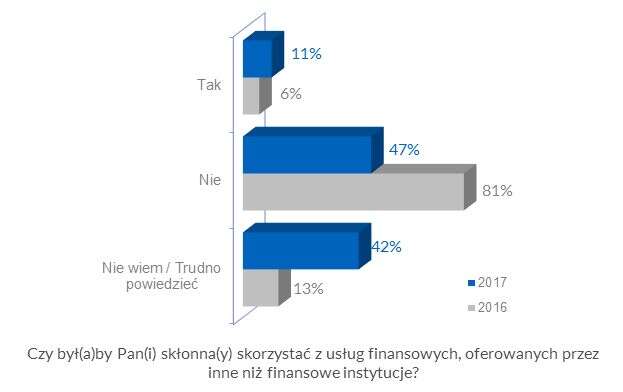

11 proc. badanych Polaków deklaruje, że są gotowi skorzystać z usług finansowych od niefinansowych instytucji.Niespełna połowa badanych nie jest zainteresowana tego typu usługami, a aż 42 proc. respondentów nie ma zdania na ten temat.

Gotowość do korzystania z fintechów zdecydowanie częściej deklarują młodsi respondenci (14 proc.) niż starsi (7 proc.).

Najchętniej polscy konsumenci skorzystaliby z usług finansowych od koncernów technologicznych takich jak Facebook czy Google (41 proc. wskazań) i firm telekomunikacyjnych (również 41 proc.). Niewiele mniejszy odsetek badanych jest otwartych na usługi finansowe od mniej znanych firm technologicznych (32 proc. wskazań).

Świadomość bezpieczeństwa usług jest warunkiem koniecznym, aby skorzystać z usług finansowych dla prawie połowy Polaków. Co czwarty badany zwraca uwagę na cenę, a co piąty na zaufanie do instytucji (co ma nierozerwalny związek z bezpieczeństwem). Zaledwie 8 proc. respondentów wskazało na wygodę.

Udostępnianie danych do logowania

Dyrektywa PSD2 wprowadza i reguluje podmioty, które po otrzymaniu danych do logowania w bankowości internetowej klienta, będą mogły inicjować w jego imieniu płatność w określonej kwocie do określonego odbiorcy.

Zaledwie 2 proc. Polaków deklaruje, że jest w stanie udostępnić zewnętrznym podmiotom swoje dane dotyczące logowania do konta bankowego, aby otrzymać usługę finansową bardziej dostosowaną do swoich potrzeb.

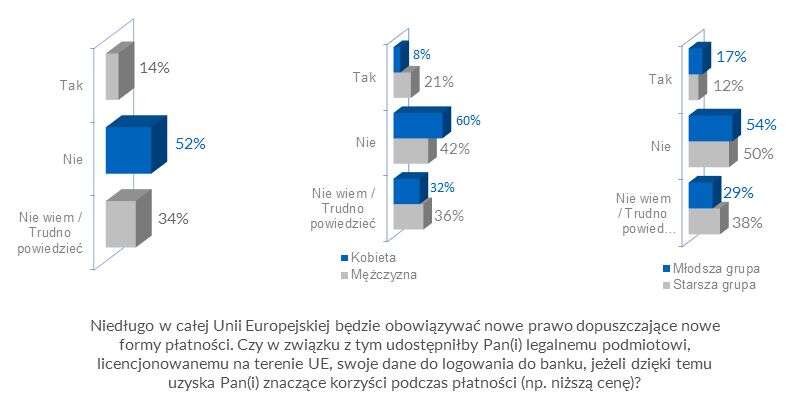

Na bardziej sprecyzowane pytanie, czy byliby gotowi udostępnić licencjonowanemu podmiotowi, legalnie działającemu w UE, swoje dane logowania do banku w celu uzyskanie korzyści przy dokonywaniu płatności, swoją zgodę wyraziło już 14 proc. badanych.Wyraźnie chętniej mężczyźni (21 proc. wskazań) i młodsi respondenci (17 proc.).

Źródło: Badanie Blue Media “Podejście Polaków do fintechu”, czerwiec 2017